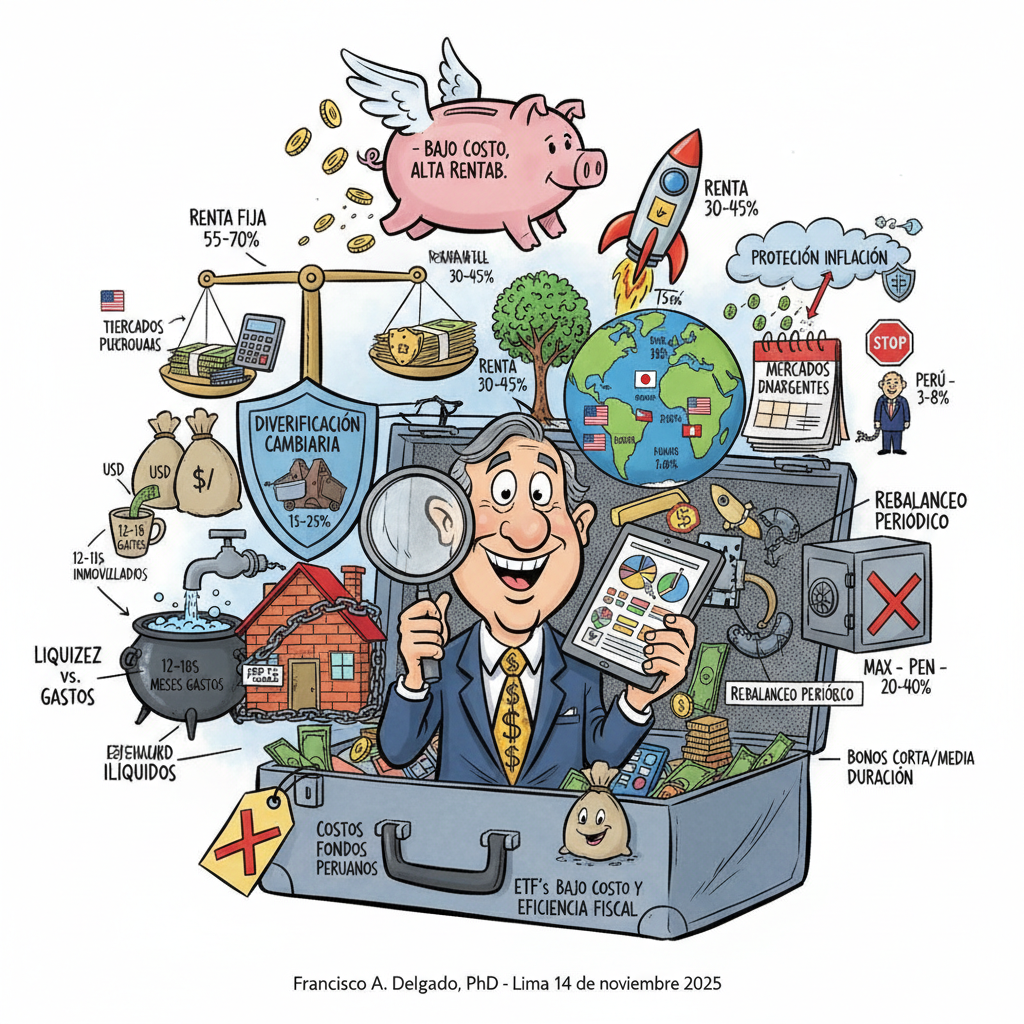

Como siempre en estas notas quiero recomendarles que no usen fondos peruanos, los únicos vehículos que deben considerar son ETF’s (Exchange Traded Funds) porque ofrecen muchas ventajas, menores costos (hasta 2.5%); mayores rentabilidades, menor riesgo, recuperas ti dinero en dos días, no dos años, y tienes toda la transparencia de donde estás invertido en dinero.

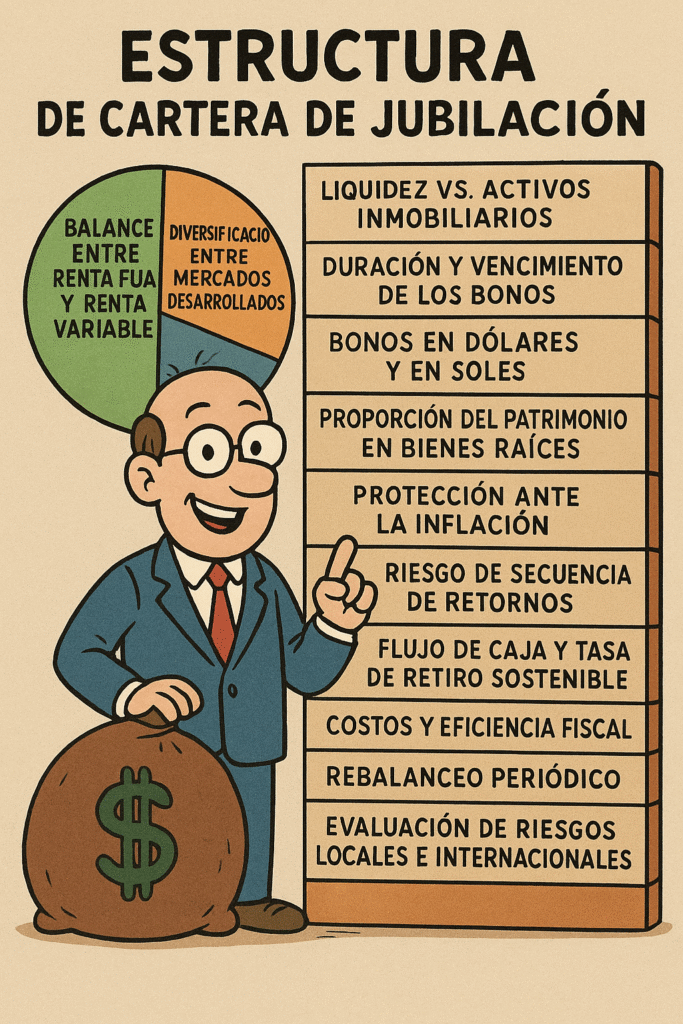

Esta es una nota que se puede resumir en lo siguiente, la estructuración de una cartera de jubilación requiere trabajar con un asesor independiente que no tenga “producto” que vender sino sugiera lo mejor para cada cliente en función a sus necesidades y circunstancias. Los criterios más importantes son:

1. Balance entre Renta Fija y Renta Variable

Buscamos un balance adecuado entre estabilidad y crecimiento.

- La renta fija brinda flujo predecible y menor volatilidad.

- La renta variable protege contra la inflación y permite que el capital siga creciendo durante su jubilación.

Objetivo típico: 55–70% renta fija / 30–45% renta variable, dependiendo de su tolerancia al riesgo y el patrimonio con el que trabajamos.

2. Diversificación entre Mercados Desarrollados y Emergentes

Para reducir riesgo país y volatilidad:

- Priorizar mercados desarrollados (EE.UU., Europa, Japón).

- Mantener una exposición moderada a mercados emergentes.

Orientación: 75–85% de la renta variable en mercados desarrollados; el resto en emergentes, no más de 25%

3. Exposición Limitada a la Renta Variable Peruana

Perú es un mercado pequeño, concentrado y volátil, con mucho riesgo político; por ello:

- Limitamos la exposición a acciones peruanas para evitar concentración, sobre todo el ETF del Perú, EPU

- Complementamos con otros mercados emergentes más diversificados, también a través de ETF’s como el EEM.

Objetivo: 3–8% del portafolio total en acciones peruanas.

4. Diversificación Cambiaria: Activos en USD y en PEN

Buscamos proteger el patrimonio frente a la devaluación, pero también asegurar liquidez para gastos locales, el PEN es, gracias a la independencia del banco central peruano, una moneda muy estable con excelente historia, pero sigue siendo un país pequeño.

- Parte del portafolio en USD para protección patrimonial.

- Parte en PEN para cubrir gastos corrientes y reducir riesgo cambiario.

Rango sugerido: 60–80% en USD, 20–40% en PEN.

5. Liquidez vs. Activos Ilíquidos

Un jubilado necesita liquidez para emergencias y gastos regulares y los activos ilíquidos rara vez compensan por la falta de liquidez.

- Mantenemos un “colchón de liquidez” para 12–18 meses de gastos.

- Limitamos la exposición a activos ilíquidos (propiedades) no inviertan en private equity, o fondos de bancos peruanos donde su dinero estará inamovible por hasta 5 años.

Máximo recomendado: 15–25% en activos ilíquidos, sobre todo propiedades, no fondos.

6. Duración y Vencimiento de los Bonos

Adaptamos los bonos al ciclo de tasas y a sus necesidades de flujo.

- Preferimos bonos de duración corta o media para reducir volatilidad y por el riesgo de aumento de tasas como mencionamos en dos notas previas. Aumento de inflación hará que bonos pierdan valor.

- Bonos largos solo si ofrecen rendimientos atractivos o protección inflacionaria, pero muy poco.

7. Bonos en Dólares y en Soles

Buscamos equilibrio entre estabilidad internacional y necesidades locales.

- Bonos en USD: mayor seguridad y menor riesgo país.

- Bonos en PEN: útiles para cubrir gastos en moneda local, desgraciadamente hay muy poca oferta.

8. Proporción del Patrimonio en Bienes Raíces

Los inmuebles son útiles como reserva de valor, pero desgraciadamente son activos ilíquidos.

Rentabilidad neta: En Perú, 4–6% anual bruto suele ser lo típico; descontando vacancias e impuestos, puede bajar a 2–4%. Es realmente una inversión que paga mucho menos de lo que ofrece. Limiten a sus viviendas.

Concentración: Muchos clientes ya están sobreexpuestos al sector inmobiliario sin darse cuenta (propia vivienda, terrenos, etc.).

- Analizamos su inversión inmobiliaria total (incluyendo vivienda propia).

- Priorizamos diversificación antes que añadir nuevas propiedades físicas.

Máximo habitual: 20–30% del patrimonio total, yo recomiendo mucho menos, mejor es alquilar para vivir y tener los recursos líquidos con mejores rendimientos que los bienes raíces.

9. Protección ante la Inflación

Incorporamos activos que mantengan el poder adquisitivo del portafolio:

- Bonos ligados a inflación (VAC o TIPS).

- Sectores defensivos y bienes raíces globales.

10. Riesgo de Secuencia de Retornos

En los primeros años de jubilación, una caída del mercado puede impactar fuertemente su patrimonio si ya está retirando fondos. Para reducir este riesgo:

- Mantenemos un fondo de liquidez para 2–3 años de retiro.

- Utilicemos una estructura escalonada de bonos (“bond ladder”).

11. Flujo de Caja y Tasa de Retiro Sostenible

Busquemos asegurar la sostenibilidad del portafolio a largo plazo:

- Analicemos monto de gasto anual y fuentes alternativas de ingreso.

- Estimamos una tasa de retiro sostenible (generalmente 6.0–9.5% anual).

12. Costos y Eficiencia Fiscal

Optimicemos comisiones (no usen fondos peruanos sino ETF’s), impuestos y costos de administración para maximizar su retorno neto. No compren fondos locales de bancos ni de otros operadores locales.

13. Rebalanceo Periódico

Revisemos la cartera de manera disciplinada, ajustando desviaciones y manteniendo la estrategia alineada a sus objetivos y al entorno económico.

14. Evaluación de Riesgos Locales e Internacionales

Consideramos factores políticos, económicos y cambiarios tanto en Perú como en los mercados globales para proteger su patrimonio de manera integral.

Conclusión

Nuestra prioridad es diseñar una cartera que le brinde tranquilidad, estabilidad y un flujo de ingresos confiable, al mismo tiempo que protege su poder adquisitivo y mitiga riesgos. Le acompañaremos de forma permanente, ajustando la estrategia según evolucione el entorno económico y sus necesidades personales.

Si deseas revisar tu portafolio actual o preparar una estrategia personalizada, estaré encantado de coordinar una reunión.

Lima 14 de noviembre 2025

Francisco A. Delgado, PhD